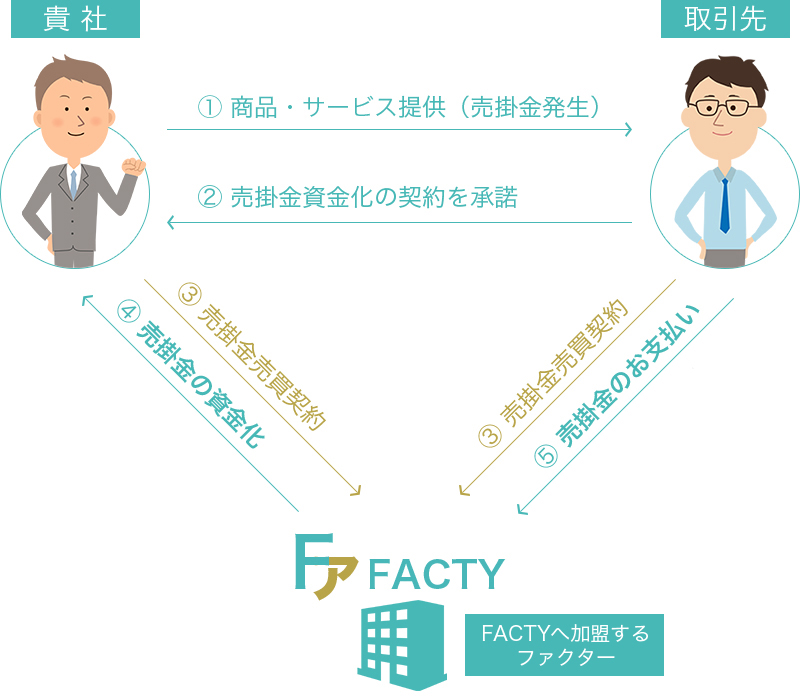

ファクタリングには、2社間ファクタリングと3社間ファクタリングという2つの資金調達方法があります。このうち取引先の介入が必須となっているのが3社間ファクタリングです。

3社間ファクタリングは国際的にも非常によく知られたファクタリングの方法ですが、この方法には大きなメリットと同様に大きなデメリットが存在します。ここでは日本国内の実務に照らして3社間ファクタリングのメリットとデメリットをご紹介します。

まず最初に押さえておかなくてはならないポイントがあります。

3社間ファクタリングは、2社間ファクタリングでの資金調達と比較して取引先の協力が必要不可欠だということです。

2社間ファクタリングであれば取引先にファクタリングの事実が判明しないうちに取引を全て完了することが可能となっています。

しかし、3社間ファクタリングはきちんと売掛先企業に対してファクタリングを使用することと、売掛債権は期日到来の際にファクタリング会社に入金するという内容を了承してもらわなくてはなりません。

実務上、このファクタリングの打診があった際にファクタリングを拒否するという企業はほとんどありません。

むしろ「台所事情が厳しいのであれば、このくらい協力できることはなんでもします。ウチの事は一切気にしなくても良いですよ」というようなコメントがつくことすらあります。

しかしご存知の通りビジネスはそこまで甘くはありません。

ファクタリングを打診された会社側としては「あの取引先は経営状況が危ないらしい」という確固たる情報が入ったのと同じです。

倒産リスクのある会社に対して通常通りの付き合いを続けようという会社は、業界にもよりますがあまり多くはありません。

代表や役員同士でよほど信頼関係がない限りは取引停止及び業界での情報漏えいのリスクが発生します。

3社間ファクタリングを利用する場合は大きなメリットと大きなデメリットが背中合わせで存在します。

大きなメリットとしては、2社間ファクタリングを利用するよりもはるかに手数料が安くなるという点です。

3社間ファクタリングの場合はファクタリング会社がきちんと売掛先企業の調査を行うことができ、そして確実に債権を売掛先企業から入金してもらうことができるという安心材料があります。

つまりファクタリング会社が取引の当事者になることができるというわけです。これにより様々な担保が増えますので手数料を抑えても取引が成立するというわけです。

そしてその反面大きなデメリットとしては、売掛先企業から経営状態の劣悪な企業だという烙印を押されるリスクがあるという点です。

手数料こそ非常に安く手続きもスムーズに進みやすい3社間ファクタリングですが、外部に経営状態が悪化していると取られかねない情報が渡ってしまうのは避けられません。

これにより、今まで健全に取引ができていた複数の取引先との関係に亀裂が走ってしまう可能性もあります。

もちろんファクタリングを持ちかけた取引先企業からの心証も決して良いものではありません。きちんと事情を説明して理解を得られていればリスクヘッジも可能ですが、多くの場合は会社対会社の関係性において大きなしこりを残すリスクを覚悟しなければならないのがこの3社間ファクタリングです。

今回のまとめ

取引先の介入が必要な3社間ファクタリングで資金調達をする際のメリットとデメリットを実際の想定に基づいて解説!

しかしその反面、売掛先企業並びにその周辺企業に対してファクタリングを利用した事実が伝わってしまうのを止める術はありません。

これにより会社の信用が落ちてしまう可能性もありますので、十分に検討した上で3社間ファクタリングは利用すべきと言えるでしょう。